Fernando Nogueira da Costa | No GGN

Preferência pela liquidez é um conceito elaborado por John Maynard Keynes. Daí, comumente, há um abuso do argumento de autoridade ou um embotamento do espírito crítico. Se algo foi dito por Keynes é tomado desde logo como certo, sem maior julgamento ou contextualização para verificar sua adequação.

Seria anacronismo, por exemplo, em um regime de meta de inflação, onde Banco Central fixa a taxa de juro básica de maneira exógena às forças de mercado, com base em uma leitura irrefletida da teoria de Keynes afirmar ser a preferência pela liquidez dos bancos a determinante da taxa de juros. Primeiro, de qual taxa: a de captação (mark-down da Selic ou percentual de CDI) ou a de empréstimos (mark-up sobre a Selic)? O spread – a diferença entre a taxa paga aos depositantes (custo do funding) e a taxa cobrada dos devedores por bancos – é distinta em cada uma das modalidades de crédito e varia de acordo com seus componentes. Em especial, depende muito da avaliação de risco com potencial inadimplência de devedores em dada modalidade. É precificado.

De acordo com o keynesianismo vulgar, isto é, da leitura neoclássica da obra de Keynes, o nível de investimento dependeria da eficiência marginal do capital e da taxa de juros. Quando ambas se igualassem, estaria determinado o nível de produção de equilíbrio escolhido pelos empresários.

Evidentemente, a contribuição de Michael Kalecki a respeito dos determinantes do investimento é muito mais abrangente de toda sua complexidade. Suas flutuações não se correlacionam com as da taxa de juro de curto prazo. Só indiretamente, através do grau de endividamento ou princípio do risco crescente, a taxa de juro afetaria uma decisão de longo prazo quanto a um projeto de investimento com longa maturação. Por exemplo, investimentos em energia, seja hidroelétrica, seja petrolífera, podem durar de oito a dez anos até entrar em fase de produção. Oscilação da Selic não os afeta.

Os determinantes do investimento, segundo Kalecki, são: o grau de endividamento, o ritmo de vendas e/ou a expectativa de lucro, o grau de ociosidade na utilização da capacidade produtiva existente, e uma inovação tecnológica ou um lançamento de novo produto. Também as condições demográficas são fatores de desenvolvimento.

Os motivos para a demanda por dinheiro são os seguintes. O motivo-transação está relacionado à repetição e à rotina, ou seja, refere-se às despesas ordinárias e certas periodicamente. O motivo-financiamento [finance] é também uma retenção temporária antes do dispêndio previsto com despesas extraordinárias, discricionárias ou planejadas. O motivo-precaução é satisfeito por meio de saldos monetários para imprevistos como despesas incertas em função de contingências inesperadas ou oportunidades imprevistas. O motivo-especulação ocorre quando se tem expectativas definidas sobre o futuro. Os investidores apostam na alta da taxa de juros para então aplicar. Há um diferimento para aguardar futuras aquisições mais vantajosas.

Esses dois últimos motivos (precaução e especulação) constituem retenção de moeda ociosa. Os keynesianos os relacionam à preferência pela liquidez. Em lugar de consumir ou investir o dinheiro em aplicações de menor liquidez, supostamente, as pessoas prefeririam manter seus valores na forma mais líquida possível para ter o potencial de realização imediata de gastos em compras ou investimentos. Nessa teoria, os juros são vistos como “o prêmio para se abandonar a liquidez”.

Há controvérsia se essa retenção diz respeito à moeda corrente, ou seja, um ativo improdutível, cujo valor não se refere ao emprego de mão-de-obra para sua produção. Alguns incautos apontam uma causa monetária para o desemprego. Este seria gerado por preferência pela liquidez: reter moeda ociosa em vez de gastá-la. Porém, quando essa moeda está sob forma de depósitos à vista, estes constituem passivos, seja para carteira de empréstimos, seja para carteira de títulos de dívida pública ou privada, ou seja, relacionam-se à circulação ativa geradora de empregos.

Pós-keynesianos costumam confundir a preferência pela liquidez com investimentos em haveres não monetários com grande liquidez, constituídos principalmente pelos débitos nas captações das instituições financeiras. São exemplos de “quase-moeda”, para pessoa física, os depósitos de poupança e os fundos de investimentos carregadores de títulos emitidos pelo governo, entre outros sem prazos de vencimento para o resgate.

A retenção de “quase-moeda” com facilidade para se converter em meio de pagamento (moeda legal ou escritural) seria a forma de exercício da preferência pela liquidez em economias com regime de alta inflação. Esta corroeria o poder aquisitivo do papel-moeda em poder do público e dos depósitos à vista sem a remuneração de juros. Os saldos inativos, retidos com fins precaucionais ou especulativos, estariam se capitalizando com uma taxa real de juros.

O motivo-precaução ocorre também quando há expectativa de a taxa de juros mudar, mas ainda se ignora a direção – e variar a dimensão da taxa de juro real ou deflacionada. Com uma contínua estabilidade da taxa de juros, deixa de haver razão para retenção de moeda ociosa, porque ela não recebe juros, envolvendo custos de oportunidade proporcionais à taxa de juros “perdida”. A administração de carteira de ativos mais vantajosa busca manter saldos monetários mínimos, para cobrir estritamente as necessidades transacionais e de finance previsíveis.

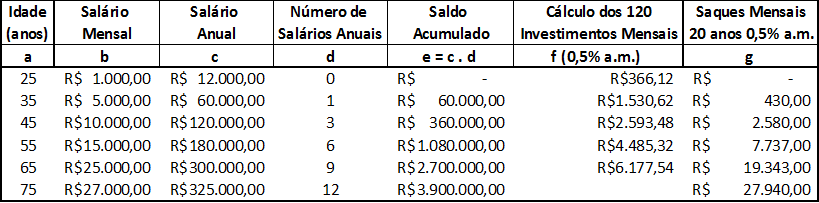

Na tabela acima simulei um algoritmo (1-3-6-9-12) para calcular quanto de acumulação financeira é suficiente para o estoque de riqueza propiciar a substituição da renda do trabalho (salário) pelos saques mensais do capital financeiro durante vinte anos na fase inativa, isto é, a da aposentadoria. Estimei quanto em termos nominais é necessário investir mensalmente a cada período de dez anos na fase ativa do trabalhador com formação universitária e ascensão na carreira profissional. Se os juros se mantiverem estáveis em 0,5% a.m., durante toda a vida, os valores de investimentos e saques seriam os apresentados na tabela.

Essa simulação com uma hipótese forte (juro estável) permite dar realismo à discussão atual sobre as consequências de variações da taxa de juro básica. Como o Banco Central do Brasil decidiu abaixar a Selic 252 média de 13,9% aa em 2015 e 14,08% aa em 2016 até 10,08% em 2017 e 6,48% aa em 2018 – os juros reais no fim de ano caíram do patamar de 7,3% em 2016 e 6,9% em 2017 para 2,6% em 2018 –, podemos observar uma reação paradoxal para muitos analistas afoitos. Eles têm um pensamento automático: baixando a taxa de juro se elevam os gastos em consumo e investimento. Lego engano, a realidade é mais complexa com múltiplos componentes interativos.

Juros, de maneira similar às demais rendas (salário, aluguel e lucro), devem ser analisados tanto como custo quanto como receita ou demanda. O corte de juros se justifica para a diminuição de despesas dos devedores, mas não para a elevação dos gastos em consumo e investimento em situação de “armadilha de liquidez” ou “desalavancagem financeira”. Pelo contrário, com sua queda, os investidores do varejo de alta renda e Private Banking aumentam o montante nominal de “renda poupada” para alcançar suas metas de acumulação financeira para a aposentadoria. Os endividados, seja no setor privado, seja o setor público, buscam austeridade em gastos.

A Carta IEDI 927 (20/05/19) mostra: o atual contexto sem recuperação econômica não tem possibilitado a desalavancagem das corporações. As despesas financeiras cresceram de forma significativa, embora os níveis de juros do país tenham caído. Isso se dá porque a redução da taxa básica de juros, a Selic, foi pouco repassada pelos credores às taxas de empréstimo dos tomadores finais e também por causa da dívida com correção cambial. No caso mais grave da indústria, os níveis de endividamento têm sido elevados desde 2015, passando de 69,4% do capital próprio em 2014 para 96,1% em 2018. Seu endividamento subiu intensamente em 2018: +11% em relação a 2017, chegando a R$ 414,6 bilhões, quando excluídas as gigantes Petrobras e Vale.

Quanto às necessidades de financiamento do setor público, dentro do déficit nominal de 6,98% do PIB em abril de 2019, 5,6% do PIB (R$ 389 bilhões) se referem aos juros nominais. No déficit primário, o INSS representa 2,86% do PIB (R$ 199 bilhões), embora o debate público sem pluralismo de opiniões só coloque foco nesse gasto público.

Em suma, esse viés no debate centralizado no corte de direitos dos trabalhadores fomenta ainda mais o motivo de precaução para os de alta renda priorizarem o corte de gastos em consumo para aumentarem seus investimentos financeiros com a finalidade de substituir a Previdência Social. Não é em razão de preferência pela liquidez, mas sim por preferência pela manutenção do padrão de vida durante a aposentadoria.

As opiniões expressas no artigo são de responsabilidade pessoal do autor.

* Fernando Nogueira da Costa é professor titular do IE-UNICAMP. Autor de “Métodos de Análise Econômica” (Editora Contexto; 2018). http://fernandonogueiracosta.wordpress.com/ E-mail: Este endereço de email está sendo protegido de spambots. Você precisa do JavaScript ativado para vê-lo..

English

English

O Instituto de Economia da UNICAMP foi criado em 1984 e tem por finalidade a promoção do ensino e da pesquisa na área de Economia.

O Instituto de Economia da UNICAMP foi criado em 1984 e tem por finalidade a promoção do ensino e da pesquisa na área de Economia.