Fernando Nogueira da Costa

Há uma grande incompreensão – e má vontade quanto à argumentação racional para obter compreensão – a respeito dos papéis dos bancos. Papel tem vários significados.

Pode ser compreendido como o emprego, a função ou o uso de bancos, por exemplo, o papel do crédito bancário na expansão da renda e do emprego. É visto também como a interpretação de um ator para encenar um enredo. No caso, o personagem representado por banqueiro. Em muitas narrativas, seja religiosa, seja ideológica, ele faz o papel de um agente perverso no capitalismo.

O dever legal, moral ou profissional de cada pessoa ser obrigada a desempenhar é papel fundamental na sociedade. Se tiver um comportamento reprovável, odioso, vergonhoso, será um papelão.

Em Economia, “papéis” representam dinheiro ou ativos: formas de manutenção (e valorização de riqueza) como ações, letras de câmbio, apólices. Curiosamente, dinheiro impresso em papel-moeda ou “espécie” é uma espécie em extinção, substituída por pagamentos digitais.

Este é, justamente, um papel-chave do sistema bancário: dar acesso ao sistema de pagamentos eletrônicos, de modo a oferecer segurança e facilidade aos clientes, isto é, todos os cidadãos “bancarizados”. Este é o jargão profissional para designar aqueles com direitos à cidadania financeira.

Esse papel é relevante. A cidadania pode ser definida como a condição do indivíduo-cidadão viver de acordo com um conjunto de estatutos pertencentes a uma comunidade politicamente e socialmente articulada. Uma adequada cidadania implica os direitos e os deveres estarem interligados. O respeito e o cumprimento de ambos contribuem para uma sociedade mais justa.

Daí cabe o exame de outro papel-básico do sistema bancário: financiar. Ao acreditar no tomador de crédito, o empréstimo propicia expansão da capacidade produtiva, capital de giro para a produção, antecipação do consumo, aquisição da habitação, compra de ativos baratos para vender caro (especulação), etc. Em última análise, o capital financeiro se torna “produtivo” ao propiciar o aumento da oferta de empregos.

Infelizmente, no Brasil, em uma sociedade desigual em termos de distribuição de renda e concentração de riqueza e uma economia com elevada instabilidade cambial, inflacionária e em oferta de empregos formais, a inadimplência é muito elevada. Inadimplência consiste na falta de cumprimento de uma obrigação, principalmente de teor financeiro. Se configura quando alguém não cumpre com um compromisso previamente estabelecido por contrato firmado.

Determinada pessoa torna-se inadimplente quando não executa a sua responsabilidade financeira, seja em sua totalidade, seja em parte dela. Ela está prevista em contrato assinado por conta própria. Nessa situação, não é raro o devedor inadimplente buscar a transferência da responsabilidade, paradoxalmente, para o credor ao qual recorreu de maneira voluntária!

Quando um consumidor ou um mutuário compra um produto e faz o pagamento em prestações, ele se compromete a pagar mensalmente uma quantia determinada até quitar o valor total do bem adquirido. Caso o comprador não faça o pagamento até a data estipulada, ele passa a ser classificado como em estado de inadimplência.

Os inadimplentes ficam impossibilitados de conseguir aprovações de outros empréstimos em bancos, devido ao fato de terem demonstrado não possuírem condições financeiras para honrar com seus compromissos. Mesmo com taxa de juro prefixada no empréstimo inadimplido, ele culpa os bancos por essa taxa de juro ser superior se ele solicitar um refinanciamento da dívida. Ora, o risco de perda com os inadimplentes é imputada aos adimplentes: “os justos pagam pelos pecadores”.

Por que? Porque os bancos operam com recursos de terceiros. A Autoridade Monetária supervisiona online o risco sistêmico. Fluxos de saída têm de corresponder, contabilmente, a fluxos de entrada. Quando as entradas esperadas, por exemplo, com vendas, não são confirmadas, os agentes econômicos têm de recorrer a empréstimos para cobrir seus fluxos de saídas com compromissos previamente firmados, por exemplo, com pagamentos de salários, fornecedores e credores.

Por trás dessa circulação monetário-creditícia, tem o terceiro papel-chave dos bancos: propiciar investimentos financeiros. Oferecem segurança, liquidez e rendimentos de modo a proteger o poder aquisitivo das reservas financeiras dos trabalhadores depositantes ou investidores. Eles se esforçam, durante toda a vida profissional ativa, para ter recursos financeiros de modo a substituir renda do trabalho na aposentadoria.

Há grande desconhecimento do papel da alavancagem financeira. Um empreendedor busca sócios para obter capital para comprar ou investir em um ativo com tendência firme de alta em seu preço. Se vendê-lo, por exemplo, por ¼ a mais do preço de compra, ele obtém rentabilidade patrimonial de 25% nesse período.

Alternativamente, se empregar o próprio capital para tomar emprestado três vezes mais e multiplicar a aquisição do ativo por quatro, ele ganha economia de escala no negócio. Poderá vender esse maior volume pelo mesmo ¼ a mais do valor de compra e obter rentabilidade sobre o capital próprio de 100% no mesmo período, caso o juro fosse zero. Mas basta o novo lucro operacional ser superior aos juros pagos e já será mais rentável a aposta na tendência firme de alta do preço do ativo.

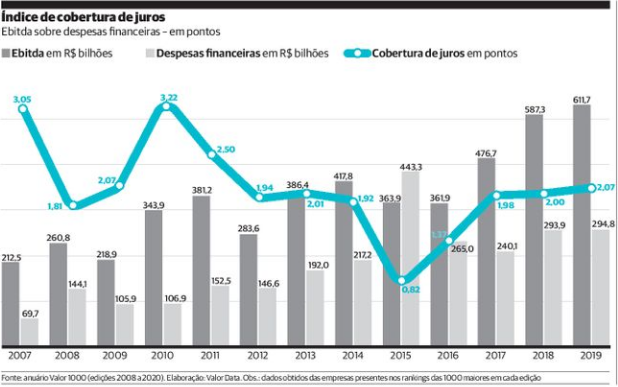

A cobertura dos juros é o indicador obtido pela divisão do EBITDA (sigla em inglês de Earnings Before Interests, Taxes, Depreciation and Amortization) pelas despesas financeiras. O lucro operacional, antes de juros, impostos, depreciação e amortização, terá de superar os custos financeiros para a alavancagem ser bem-sucedida.

Por isso, é papel-chave acompanhar o indicador da capacidade de geração operacional de recursos próprios em caixa por empresas não-financeiras devedoras. O nível de endividamento oneroso é a relação em porcentagem existente, no fim do exercício contábil, entre o volume de endividamento sujeito a encargos e o patrimônio líquido.

Em contrapartida, a alavancagem no balanço dos bancos é o indicador obtido pela divisão do passivo total menos patrimônio líquido pelo patrimônio líquido. Mede a agressividade de cada instituição financeira ao estabelecer a relação entre recursos de terceiros e os recursos próprios. Estes se compõem de capital social e reservas para não deixar o passivo a descoberto em caso de inadimplência massiva em crise de liquidez.

O gráfico acima, copiado do Valor 1000, mostra o ciclo de endividamento das mil maiores empresas não-financeiras brasileiras entre 2007 e 2019. Ressalta o EBITDA (lucro operacional) não ter sido suficiente (82%) para cobrir a abrupta elevação das despesas financeiras de R$ 217 bilhões para R$ 443 bilhões em 2015.

Em meados daquele ano, a taxa de juro básica atingiu 14,25%, para se contrapor aos impactos inflacionária dos choques neoliberais de preços administrados, tarifas e câmbio, fora a inflação de alimentos com seca desde 2013. Os custos financeiros e cambiais se somaram aos custos trabalhistas por conta da menor taxa de desemprego histórica, atingida no ano anterior. Estava criado o ambiente econômico para o golpismo, implementado pelo Poder Legislativo (Cunha), Poder Judiciário (Lava-jato), Quarto-Poder (imprensa) e o vice-presidente, Temer, o aliado traidor em busca da presidência sem votos.

Em termos de associações patronais, a golpista foi a FIESP – e não a FEBRABAN. Aliás, vale registrar: as maiores empresas empregadoras em 2019, segundo o Valor 200 Grandes Grupos (edição de dezembro de 2020), não foram industriais de transformação, mas sim 1ª. JBS (234.192), 2ª. GPA (110.834), 3ª. Bradesco (97.329); 4ª. Itaú-Unibanco (94.881); 5ª. Banco do Brasil (93.190); 6ª. BRF (92.842), 7ª. Carrefour (88.551), 8ª. Caixa (84.066); 9ª. Vale (71.149); 10ª. Petrobras (57.983). Entre as 10 estavam quatro grandes bancos.

No ranking das 10 Maiores em Lucro Líquido, depois da Petrobras, estavam os “big-five” bancos, aparecendo também o Santander em 6º. Lugar. Entretanto, a rentabilidade patrimonial deles ficou entre 14,8% (Bradesco) e 19,8% (Santander), estando o BB (16,7%) e o Itaú (18,6%) entre eles. A Caixa teve rentabilidade (26,1%) não recorrente pela venda de ativos, feita pelo preposto do ex-banqueiro de negócios, dublê de ministro de Economia. E ela tem baixa capitalização por pagar, recorrentemente, dividendos ao Tesouro Nacional. Inúmeras grandes empresas não-financeiras tiveram rentabilidade patrimonial muito superior às dos cinco grandes bancos.

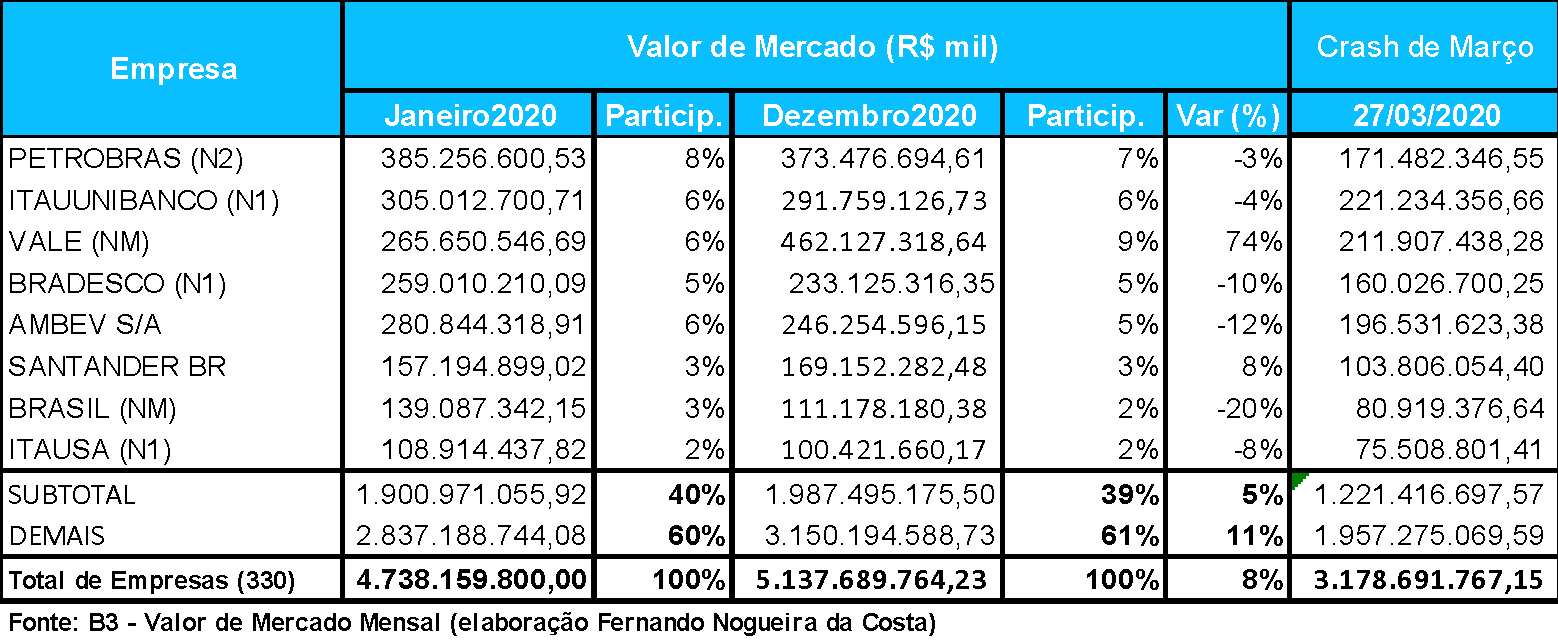

Por fim, para a alavancagem financeira, como visto, é necessário capital próprio para dar suporte e/ou segurança ao capital de terceiros. Apesar de estar entre os piores desempenhos do ano em dólar (-20,2%), o Ibovespa conseguiu se recuperar depois de ter atingido o fundo do poço, quando tocou 61.690 pontos em 19 de março de 2020. Desde então, até o fim do ano, o Ibovespa teve alta 93%, atingindo 119.017 pontos, graças à contínua fuga dos especuladores da renda fixa (juros) para a renda variável (ações). Entraram 1,548 milhão de Pessoas Físicas, dobrando para 3,229 milhões.

As ações (“papéis”) dos bancos, exceto Santander, sofreram perdas nominais significativas, assim como a Petrobras e a Ambev, e ao contrário da Vale. Em consequência da perda de capital, terão menor poder de alavancagem financeira. Perde com isso o sistema econômico, isto é, a economia brasileira.

English

English

O Instituto de Economia da UNICAMP foi criado em 1984 e tem por finalidade a promoção do ensino e da pesquisa na área de Economia.

O Instituto de Economia da UNICAMP foi criado em 1984 e tem por finalidade a promoção do ensino e da pesquisa na área de Economia.