Fernando Nogueira da Costa* | No GGN

Participei como debatedor junto com o ex-ministro Ciro Gomes e a ex-senadora Ana Amélia Lemos (PP-RS) do evento “Audiência Pública sobre Privatizações de Empresas Estatais e suas Subsidiárias”, realizado na sede do Conselho Federal da OAB, em Brasília-DF, no dia 27 de agosto de 2019. Em um salão lotado por lideranças das diversas associações das corporações estatais a convite da ADVOCEF (Associação Nacional dos Advogados da Caixa Econômica Federal), eu falei especificamente sobre a devolução dos empréstimos perpétuos. São lastros dos seis Instrumentos Híbridos de Capital e Dívida (IHCD). Esta pequena sigla representa um grande impacto social. Possibilita à Caixa fazer os financiamentos necessários para cumprir sua missão de combater o imenso déficit habitacional do País: 7,8 milhões de Unidades Habitacionais.

O IHCD tem este nome por possuir características comuns ou “híbridas”, classificando-o tanto como passivo, pelo compromisso em remunerar o credor do empréstimo perpétuo como seu lastro, quanto como de capital, por permitir alavancagem financeira de empréstimo total em valor superior ao seu valor nominal. Ele não possui prazo de vencimento do valor principal, definindo por isso sua perpetuidade. Assim, esse instrumento é aceito pela Autoridade Monetária para ser contabilizado como componente do Patrimônio Líquido do banco, obtido o tratamento regulatório como Capital Principal.

A diferença entre o capital social e o IHCD é o primeiro, por representar os recursos usados pela União para a constituição, a criação e a expansão da Caixa, é remunerado por dividendos apenas quando a empresa estatal registra lucro. Já o lastro do IHCD, um empréstimo perpétuo, em princípio, é remunerado por juros, independentemente do fato da empresa estatal ter registrado ou não lucro no período.

O Acordo de Basiléia III é um entendimento internacional, normatizado pelo Banco Central do Brasil em 2013, estabelecendo volumes de recursos prudenciais para os bancos poderem cobrir perdas inesperadas nas suas operações. Com os demais IHCD contratados naquele ano, completando seis, a CAIXA pôde seguir expandindo sua concessão de crédito.

Desde 2007, quando utilizou o instrumento pela primeira vez para alavancagem financeira do Plano de Aceleração do Crescimento (PAC), já tinha quatro contratos de IHCD. Novamente, em 2013, CAIXA teve necessidade de capitalização para ampliar sua capacidade de concessão de crédito, dessa vez dentro das condições previstas no Acordo de Basiléia III.

A Caixa, além de garantir o cumprimento de sua função social, ampliar a carteira de crédito e, com isso, ganhar lugar no mercado bancário para ações comerciais lucrativas, ainda remunera a União com juros equivalentes aos títulos de dívida pública de maior prazo de vencimentos. Portanto, a União não perde ao realizar este tipo operação com a empresa estatal controlada pela posse de 100% de suas ações. Pelo contrário, ela ganha ao estimular o crescimento da renda dos agentes econômicos, propiciando maior capacidade arrecadatória para seu ajuste fiscal.

O IHCD não se trata só de “dívida” do banco estatal para com o Tesouro Nacional, mas também de “capital”, por meio de um contrato regulamentado, legal, auditado e autorizado pela Autoridade Monetária. Serve como Capital Principal, trazendo vantagens para ambos contratantes. Principalmente, resulta em benefícios sociais para a população brasileira em função da maior escala dos investimentos, decorrente desse aporte de capital. As leis autorizativas contêm artigos determinantes do direcionamento dos recursos para investimentos em saneamento básico, habitação popular, financiamento de material de construção e financiamento de bens de consumo para beneficiados do programa social denominado Minha Casa Minha Vida.

Os recursos utilizados como IHCD são essenciais, para o banco público, por integrarem o “Capital Principal Nível I do Patrimônio de Referência”. Portanto, é necessário respeitar a regra estabelecida pelo normativo de perpetuidade do contrato. Como lastreiam o estoque de crédito em longo prazo já concedido, isso determina a devolução dos valores aportados ficar a critério da empresa estatal devedora.

Contratualmente, o governo credor não tem o direito de exercer pressão sobre o preposto dirigente da Caixa para isso ocorrer. A empresa estatal não terá capital suficiente para atender à necessidade de alavancar mais financiamentos para cobrir o déficit habitacional. Esses contratos foram autorizados e fiscalizados pelos órgãos internos, auditorias internas e externas, TCU, BCB, AGU, e o próprio Tesouro Nacional. Sua perpetuidade está em plena conformidade jurídica.

Os contratos de IHCD estão sujeitos às despesas financeiras anuais de atualização monetária e juros remuneratórios pagos a União, em consequência, o valor é anualmente variável. Está atrelada ao resultado da CAIXA e ao valor de dividendos repassados ao controlador. Como o Tesouro Nacional possui 100% das ações da estatal, sendo o responsável por a capitalizar, o banco público ao ampliar seu lucro por aumentar financiamentos, retribui o Tesouro Nacional com a distribuição de dividendos. Logo, o total acumulado anualmente de juros e dividendos alcançará o mesmo montante atualizado de todos os contratos de IHCD sem perda para a União.

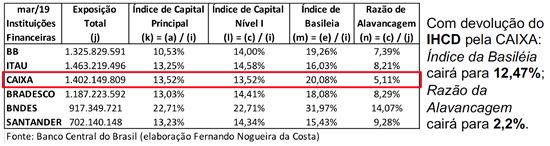

Depois de cair em 2015 e 2016, o índice de Basileia alcançado pela CAIXA se elevou entre 2017 e 2018. Isso se deveu, em parte, por deixar o banco estatal inerte, e, em outra parte, graças à decisão unilateral do banco colocar teto de gastos no Plano de Saúde dos empregados, em consequência, em torno de R$ 5 bilhões foram “desprovisionados”. Houve impacto no resultado contábil e no capital. Assumindo novo governo, logo, foram usados R$ 3 bilhões para amortizar IHCD à custa da saúde de seus empregados.

A devolução do montante total dos IHCDs de todos os bancos públicos federais (0,6% do PIB) apenas é capaz de propiciar o resgate uma parte muito pequena da dívida pública (78,7% do PIB), quase um arredondamento para um número inteiro. Daí é possível deduzir haver outro interesse particular por trás dessa medida governamental, tomada por ex-dirigentes de bancos privados de negócios.

O ministro da Economia nomeia um preposto e o pressiona pela devolução, exercendo assim verdadeira ingerência política nas instituições financeiras públicas federais. De forma similar, o próprio presidente da República pressionou para o pedido de demissão do presidente do BNDES, um ex-ministro da Fazenda, com maior personalidade para resistir ao desmanche dos bancos públicos – e efetivou a nomeação para seu lugar de um jovem amigo do filho conforme noticiou amplamente a imprensa.

A devolução do IHCD pela Caixa muda sua capacidade de competir com os bancos privados. Haverá como consequência a perda de sua participação no mercado de crédito imobiliário com recursos de depósitos de poupança. Além disso, prejudicará o combate ao financiamento do déficit habitacional porquanto detém 70% do mercado de crédito imobiliário.

No tocante ao atendimento da camada de baixa renda, cujas habitações precárias são componentes desse déficit, nenhum banco privado jamais demonstrou estar interessado em substituir a Caixa. A execução do orçamento do FGTS aloca mais capital para a Caixa alavancar crédito direcionado a financiamento de Habitações de Interesse Social, em relação aos demais bancos cumpridores apenas da exigibilidade de crédito com 65% dos recursos de depósitos de poupança.

A intenção de deixar um “vácuo” no mercado de crédito imobiliário a ser ocupado por bancos privados é uma falha de raciocínio e/ou desconhecimento de causa, ou seja, ignora a segmentação do mercado de crédito imobiliário entre a classe média (funding de depósitos de poupança) e os mais pobres (funding de FGTS). Portanto, a quitação dos IHCD trará sérias limitações à Instituição Financeira Pública Federal para o financiamento de Habitações de Interesse Social.

Portanto, está muito equivocado esse foco da atual política econômica em lugar de focalizar a prioridade de retomar o investimento público da União e, em especial, por seus maiores valores, investimentos das empresas estatais para geração de empregos e crescimento de renda – e arrecadação fiscal. Ao contrário, obriga a devolução do montante emprestado sob forma de IHCD para o conjunto dos bancos públicos.

Esse instrumento é utilizado, legalmente, como capital para alavancagem financeira em atuação anticíclica durante a ainda vigente crise econômica mundial. Os bancos públicos são instrumentos-chave para concessão de crédito direcionado de modo o país sair da atual recessão econômica. Porém, com a deficiência na Razão de Alavancagem (RA), ficarão inertes. Trata-se de uma inação do Estado contra o interesse da Nação.

Após a quitação dos IHCD, o recebimento de dividendos da Caixa (e demais bancos públicos) pela União estará comprometido. Mesmo a venda de ativos de subsidiárias resultará em deficiência de lucratividade futura. Desde 2013, quando o Banco do Brasil fez o IPO da BB Seguridade, viu sua rentabilidade referente a essa atividade reduzida e passou a distribuir menos dividendos ao Tesouro Nacional. A União diminuirá o resultado primário, então, não cortará a dívida bruta do governo federal. Enfim, a devolução dos IHCD é um equívoco ideológico causador de má política econômica.

As opiniões expressas no artigo são de responsabilidade pessoal do autor.

* Fernando Nogueira da Costa é professor titular do IE-UNICAMP. Autor de “Métodos de Análise Econômica” (Editora Contexto; 2018). http://fernandonogueiracosta.wordpress.com/ E-mail: Este endereço de email está sendo protegido de spambots. Você precisa do JavaScript ativado para vê-lo.

English

English

O Instituto de Economia da UNICAMP foi criado em 1984 e tem por finalidade a promoção do ensino e da pesquisa na área de Economia.

O Instituto de Economia da UNICAMP foi criado em 1984 e tem por finalidade a promoção do ensino e da pesquisa na área de Economia.