Por Luiz Gonzaga Belluzzo* | No Portal Vermelho

“Demonstramos que esse aumento na concentração tem implicações significativas para o desempenho das empresas: rentabilidade, ganhos com fusões e aquisições e retorno para os investidores... Nosso estudo revelou que a elevação das margens de lucro está mais relacionada com o poder de mercado do que com ganhos de eficiência”.

Os autores reconhecem que foi ampliada e aprofundada sua compreensão a respeito de dois movimentos cruciais para a dinâmica atual do capitalismo: 1) a intensificação nos últimos anos das fusões e aquisições; e 2) a valorização “anormal” das ações nas bolsas de valores e a explosão dos ganhos dos acionistas.

A análise da concorrência capitalista envolve a observação de uma estrutura em movimento. No movimento histórico das economias capitalistas, a reprodução das estruturas está associada à irreversibilidade e à emergência do novo. O tempo histórico reproduz as formas do sistema, mas se rebela contra as tentativas de aprisionamento nos jazigos da “rigidez cadavérica”.

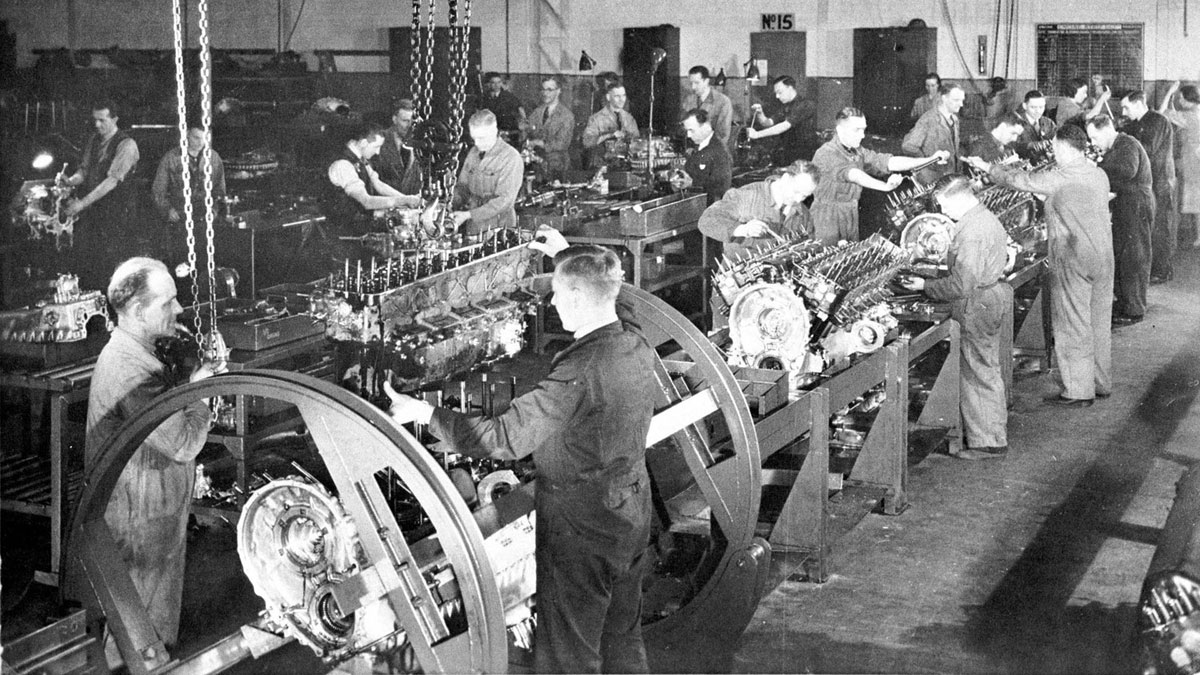

A tendência à concentração da produção e à centralização do controle não é um fenômeno recente. Entre as três últimas décadas do século 19 e a Primeira Guerra, a economia mundial foi abalada pelas transformações provocadas pela Segunda Revolução Industrial.

O aço, a eletricidade, os motores elétricos, o telégrafo, o motor a combustão interna, a química orgânica e os produtos sintéticos, assim como a farmacêutica revolucionaram as bases técnicas do “novo capitalismo” dos trustes e dos cartéis. Essas inovações, quase todas destiladas das retortas alemãs e americanas, alteraram radicalmente o panorama da indústria, até então marcado pelo carvão, ferro e máquina a vapor. A aplicação simples e empírica da mecânica que caracterizou a Primeira Revolução Industrial cedeu lugar ao padrão germânico e americano de utilização sistemática da ciência nos processos produtivos.

As inovações se associaram ao processo de centralização do capital patrocinado pela nova finança americana e alemã. Rudolph Hilferding investigou o movimento de expansão do sistema de crédito em seu ímpeto de promover a fusão de interesses entre a alta finança e a indústria, constituindo o que ele chamou de capital financeiro.

John Hobson, em seu livro clássico, “The Evolution of Modern Capitalism”, registra as mudanças operadas na organização da grande empresa industrial, mudanças acompanhadas do protagonismo da “classe financeira”. Assim, diz Hobson, “a reforma da estrutura empresarial à base do capital cooperativo, mobilizado a partir de inúmeras fontes privadas e amalgamado em grandes massas é utilizada em favor da indústria lucrativa por diretores competentes das grandes corporações”.

A solidariedade entre bancos e empresas se concretiza em uma “comunidade de negócios”. Em sua forma peculiar de estruturação, a moderna companhia americana tinha se tornado virtualmente possuidora de todo o espectro de atividades estratégicas do capitalismo: minas, transporte, banco e manufaturas.

Publicado em 1919, o livro “Industry and Trade” de Alfred Marshall, estuda o declínio da hegemonia industrial britânica e avalia o desempenho dos Estados Unidos, da Alemanha e da França. Marshall acentua dois aspectos que considera decisivos para a liderança alemã e americana: 1) aplicação da ciência aos novos processos industriais na siderurgia – o processo de Bessemer – na química, na eletricidade e no motor a combustão; 2) a reestruturação empresarial que acompanha as transformações tecnológicas e produtivas. Marshall atribuiu grande importância, nas primeiras etapas do capitalismo industrial, à oferta inadequada de capital, fator que restringia a expansão dos grandes negócios. Mas essa restrição “desapareceu sob a influência crescente da fluidez dos recursos destinados ao comando do capital, o crescimento do chamado Mercado monetário”.

Nos Estados Unidos e na Alemanha, os bancos de investimento e os universais – na contramão dos bancos ingleses, que concentravam suas operações no giro dos negócios e no financiamento internacional – passaram a avançar recursos para novos empreendimentos (crédito de capital) e a promover a fusão entre as empresas já existentes. Pouco a pouco todos os setores industriais foram dominados por grandes empresas, sob o comando de gigantescas corporações financeiras.

A sociedade por ações tornou-se a forma predominante de estruturação da propriedade. Trata-se da abolição da propriedade individual sem destruir os princípios da propriedade privada. Esse fenômeno tem como contrapartida a mobilização social dos fundos capitalistas concentrados nas instituições bancárias e demais intermediários financeiros. Joseph Schumpeter compreendeu que a criação de moeda-crédito pelos bancos e as inovações promoveram a derrubada das barreiras que aprisionavam a expansão da empresa às algemas do fluxo circular rotineiro.

A forma socializada assumida pelo capital sob o comando do crédito rompe barreiras que estavam colocadas pela forma de existência da propriedade particular. As empresas assumem uma forma social nos marcos da propriedade privada. É a superação da propriedade particular no interior do regime capitalista de produção, a “coletivização” capitalista.

Na conferência pronunciada em 1927 no National Liberal Club, cujas notas foram recolhidas nos Collected Writings sob o título de “Liberalism and Industry”, Keynes chamou a atenção dos partidários do “Novo Liberalismo” para as transformações sofridas pela empresa e pela finança depois da Segunda Revolução Industrial. Para ele, os dias das pequenas unidades empresariais estavam terminados, “em parte por razões técnicas, em parte por razões de mercado [...].

Combinações no mundo empresarial e no mundo do trabalho estão na ordem do dia e seria inútil, além de tolo, tentar combater isso”.

Mais adiante, Maynard recomendaria que o governo não só criasse regras estritas de regulamentação, mas também utilizasse as novas estruturas empresariais para garantir uma coordenação mais eficiente da economia sujeita às flutuações do investimento.

As opiniões expressas no artigo são de responsabilidade exclusiva do autor.

* Luiz Gonzaga Belluzzo é professor titular do Instituto de Economia da Unicamp.

Fonte: Valor Econômico

English

English

O Instituto de Economia da UNICAMP foi criado em 1984 e tem por finalidade a promoção do ensino e da pesquisa na área de Economia.

O Instituto de Economia da UNICAMP foi criado em 1984 e tem por finalidade a promoção do ensino e da pesquisa na área de Economia.