Fernando Nogueira da Costa | No GGN

É comum os analistas se utilizarem do conceito de juros reais, isto é, recebidos acima da inflação, para estimar o futuro estoque de riqueza acumulada por contribuinte no Regime Previdenciário de Capitalização. É relevante questionar este método.

O conceito de “ilusão monetária” adverte contra o engano das pessoas quando, em regime inflacionário, interpretam como aumento de seu poder aquisitivo mero aumento expressivo em termos nominais de juros recebidos, mesmo sendo abaixo da taxa de inflação.

Minha hipótese a ser defendida com evidências estatísticas, neste artigo, é o conceito de juros reais não ser tão relevante para um assalariado de renda acima do teto do INSS quanto é o de salário real. Este se refere a um fluxo de renda variável, aquele supostamente simularia o valor presente real do futuro estoque nominal de capital.

Na realidade, os cálculos financeiros para estimar o valor da aposentadoria, na proposta de um regime de capitalização, devem ser realizados com juros nominais compostos. Eles incidirão cumulativamente sobre o estoque de capital durante 35 anos, ou mais precisamente 40 anos para obter valor equivalente ao último salário.

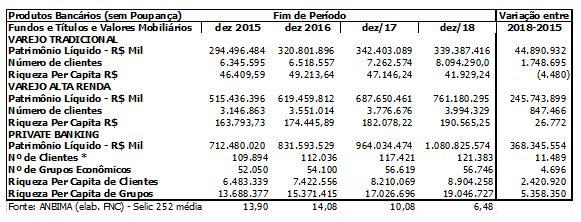

Talvez um exemplo real seja mais esclarecedor em lugar do uso de conceitos abstratos. A perda financeira em fundos e títulos e valores mobiliários per capita de dezembro de 2015 a dezembro de 2018 do Varejo Tradicional foi R$ 4.480,00. Por sua vez, o Varejo de Alta Renda ganhou em média R$ 26.772,00 e o Private Banking, R$ 2.420.920,00.

Em termos percentuais, de 2015 para 2016, o Private ganhou 14,5% e, de 2016 para 2017, 10,6%. São taxas de crescimento similares à média da taxa de juro básica (Selic) em cada um desses dois anos recessivos na economia brasileira.

No entanto, em 2018, com a queda da média da Selic 252 para 6,48%, o ganho percentual desses clientes Pessoas Físicas per capita foi 8,4%, indicando a elevação da aplicação em renda variável quando a bolsa de valores teve um bom ano. Enquanto isso, o Varejo de Alta Renda ganhou apenas 4,46% e o Varejo Tradicional diminuiu em 11% o saldo de suas aplicações em fundos e títulos e valores mobiliários, exceto poupança.

No fim de 2018, desconsiderando os depósitos de poupança e considerando a Previdência Privada apenas do Private Banking, a riqueza per capita dos clientes bancários do varejo tradicional e do varejo de alta renda era, respectivamente, R$ 42 mil e R$ 190 mil. O Private Banking tinha riqueza per capita de R$ 8,9 milhões.

A renda per capita brasileira caiu -0,4% em 2014, -4,3% em 2015, -4,2% em 2016 e só cresceu 0,3% em 2017 e também 0,3% em 2018. R$ 32.747 foi o PIB per capita nesse último ano, ou seja, R$ 2.729 mensais se fosse igualmente distribuído. Então, praticamente nada se adicionou de valor (fluxo de renda) para a maioria e muito se capitalizou o estoque de riqueza para uma minoria, durante a Grande Depressão brasileira. Não se adicionou valor, mas aumentou o valor apropriado pelos ricaços. Isto vem da mera transferência de propriedades privadas sem acréscimo de excedente.

Quando a taxa Selic permaneceu em 14,25% aa, durante 15 meses (julho de 2015 a outubro de 2016) ela equivalia à 1,1% a.m. ou 14,15% na Selic 252 anualizada. O Private Banking com volume de negócios financeiros superior a R$ 5 milhões nesse caso de juros a 1,1% a.m. tinha ganho de capital em renda fixa superior a R$ 745 mil por ano.

A pergunta-chave é a seguinte: o ricaço estaria preocupado desse ganho nominal manter o poder aquisitivo real do seu estoque de capital suficientemente para seu consumo? Ora, se ele gastasse com sua cesta básica de consumo familiar, anualmente, por exemplo, cerca de R$ 240.000 de seus rendimentos financeiros, teria ainda mais de ½ milhão de reais para elevar sua capitalização.

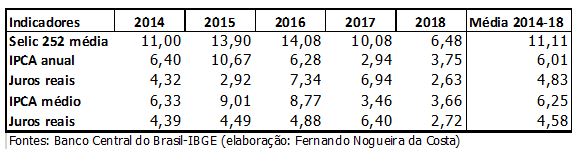

Na Selic média em 252 dias úteis, os juros nominais anuais médios foram de 2014 a 2018, respectivamente, 11%, 13,9%, 14,1%, 10,1%, e 6,5%. As taxas de juros reais tinham sido 4,32% aa em 2014 e 2,92% aa em 2015. Foram elevadas para 7,34% aa em 2016 e 6,94% em 2017. Caiu para 2,63% em 2018.

A inflação média durante os anos (e não a acumulada no fim de cada ano) capta melhor os choques inflacionários – destacadamente, inflação de alimentos por seca de 2012 a 2016, choque tarifário em preços administrados em 2015 e inflação de serviços antes da recessão. Esses juros reais nos anos de 2015 e 2016 foram significativamente

distintos. Quais juros reais, calculados pela inflação no fim de ano ou pela inflação média, teriam de entrar no cálculo da capitalização? A meu ver, nenhum deles.

Então, entre uma taxa de juro de 6,48% aa com taxa de inflação de 3,75% acumulada em 12 meses, resultando 2,63% aa de juros reais, em 2018, ou um juro nominal médio anual de 13,9% com taxa de inflação de 10,7%, deduzindo juros reais de 2,92% aa, em 2015, a preferência do “investidor qualificado” (detentor de mais de um milhão de reais) seria devido a essa ligeira diferença de 0,29 pp?

Devido aos juros nominais, ele optaria pelo ano de 2015 e não o de 2018. No ano de 2018, a cada milhão de reais possuído, ele ganharia R$ 65.000 no ano. No ano de 2015, teria ganhado R$ 139.000. Racionalmente, ele optaria por essa segunda situação, pois o rendimento de dois milhões de reais, provavelmente, já cobriria o gasto anual com sua cesta básica de consumo se fosse apenas rentista. Se fosse ainda assalariado, seu padrão de gastos em consumo deveria estar abaixo do fluxo de renda do trabalho. No caso do estoque de capital, os juros nominais compostos capitalizariam sua fortuna sem necessidade de verificar o poder aquisitivo de imediato de seu saldo financeiro.

Meu propósito neste artigo foi demonstrar o arbítrio discricionário da diretoria do Banco Central do Brasil ao fixar uma elevadíssima taxa de juro básica nominal, independentemente da taxa de juro real ex-post, ter sido o principal fator da recente concentração da riqueza financeira. Ao julgar o mandato da antiga diretoria apenas por um aparente sucesso em “ancorar as expectativas inflacionárias”, não se pode esquecer do ônus sofrido pela sociedade brasileira pela alta da taxa de desemprego e da desigualdade, além da estagnação da renda.

O artigo representa a opinião pessoal do autor.

*Fernando Nogueira da Costa é professor titular do IE-Unicamp. Autor de “Métodos de Análise Econômica” (Editora Contexto; 2018). http://fernandonogueiracosta.wordpress.com/ E-mail: Este endereço de email está sendo protegido de spambots. Você precisa do JavaScript ativado para vê-lo..

English

English